日本の所得税率は超過累進税率。

2012年3月19日 11:45 AM | カテゴリー:Tax Information | コメント(0)

超過累進税率とは

課税総所得金額の区分ごとに税率を設定し、その区分した税率を適用し、また超過する分については、その超過金額に対してその区分の税率を適用する税率システムを「超過累進税率」といいます。(この説明だけでは、さっぱりチンプンカンプンですね。書いている自分もさっぱりです。なので、実際に具体例を用いてご説明していくことにします。)

日本の所得税率

日本では、平成19年から6段階の税率になっています。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~ | 40% | 2,796,000円 |

所得900万円の人は、900万円×23%ではない。

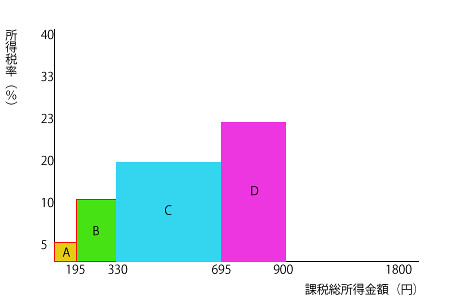

よくある間違いは、所得900万円の人は900万円×23%=2,070,000円の税額だ、ということです。しかしそうではなく、上記の図のA部分をみるとすぐ分かりますが、900万円の人にも5%部分があり、 決して900万円全体に23%の税率がかかっている訳ではありません。

その税率区分ごとの総額が、その人の所得税額になります。これが超過累進税率の仕組みです。実際に計算式で理解すると次のようになります。

A: 195万円×5%=97,500円

B: (330万円ー195万円)×10%=135,000円

C: (695万円ー330万円)×20%=730,000円

D: (900万円ー695万円)×23%=471,500円

合計:1,434,000円

これを上記の所得税率速算表に当てはめても、当然同じ金額になります。

900万円×23%ー636,000円(控除額)=1,434,000円

まとめ

このように超過累進税率では、各納税者が担税力に応じて、税金を負担することができる非常に良くできた税体系システムといえます。 所得が各区分の税率を超過する部分は、その区分の税率で計算するのです。 所得金額に応じて、段階的に税率が上がっていくシステムです。

この「段階的」というのがミソで、例えば、段階的ではない単一税率だと、900万円の人は、900万円×23%=2,070,000円になり、901万円の人は901万円×33%=2,970,000円になります。所得が1万円増加するだけで、2,970,000円ー2,070,000円=900,000も増額してしまいます。これでは所得900万円で労働をやめてしまいます。 労働意欲が減退し、経済の活性化にとっても不効率です。

超過累進税率は、所得をその税率区分ごとに段階的に税率を適用していくので、このような単一税率の問題についても解決しています。その意味でも超過累進税率は「税負担の公平性」「労働の効率性」という点においても非常にすぐれたシステムといえます。また、担税力に応じて、所得税率を負担するという意味で「応能負担原則」とも言います。